Les hydrocarbures iraniens : perspectives

Alors que les négociations des 5+1 sur le programme nucléaire iranien devraient se terminer, après report, le 24 novembre 2014, les régimes de sanctions commencent à être (très) progressivement levés. Aujourd’hui, plusieurs facteurs comme l’avancée des négociations depuis l’élection d’Hassan Rouhani, la nécessité pour l’Iran de sortir de la récession, la quête européenne d’alternatives au gaz russe ou encore le climat sécuritaire incertain en Irak, ramène l’Iran sur le devant de la scène pétro-gazière. L’Iran est-il un pari risqué pour les entreprises du secteur ou un futur eldorado énergétique ?

I/ Situation pétro-gazière

Le pétrole iranien

Les réserves iraniennes sont estimées, à l’heure actuelle, à environ 157 milliards de barils soit 9,3% des réserves mondiales. À titre de comparaison l’Irak en possède 150 milliards et l’Arabie Saoudite près de 266 milliards de barils. La production iranienne, fin 2013, est de 3,558 millions bpj contre 3,751 millions bpj un an plus tôt, soit une baisse de 6%, et en baisse d’environ 800.000 bpj en comparaison à 2011. L’Iran pourrait largement accroitre sa production puisque le quota OPEP qui lui est attribué actuellement est de 4,2 millions bpj. Le brut iranien est léger, à faible coût d’extraction, donc recherché. Cependant les gisements iraniens ont un faible taux de récupération (entre 20 et 25%), ce qui nécessite des investissements et d’injecter plus de gaz dans les puits.

La consommation iranienne de brut est de 2,002 millions bpj avec des capacités de raffinage avoisinant 1,970 millions bpj. Ce qui fait de l’Iran, 4ème pays en termes de réserves pétrolières … un importateur de produits pétroliers.

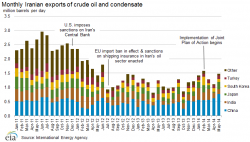

Les exportations de produits pétroliers chutèrent de 2,5 millions à 1,1 millions bpj entre 2011 et 2013. Les principaux acheteurs sont la Chine, l’Inde, le Japon, la Corée du Sud et la Turquie. Grâce aux progrès sur le dossier du nucléaire, les exportations ont cru de 300 000 bpj depuis le début de l’année 2014 comparé à la moyenne de 2013.

Le gaz iranien

Le pays dispose des 1ère ou 2ème réserves mondiales de gaz devant ou derrière la Russie selon les sources. Le sous sol iranien renfermerait environ 33800 milliards m3 de gaz naturel soit environ 17% des réserves mondiales. Près de 40% des réserves de gaz du pays sont concentrées dans le South Pars partagé avec le Qatar. Malgré d’immenses réserves, le secteur gazier iranien est sous développé malgré un taux de réussite des forages de 79% comparé à une moyenne mondiale de 30-35% et seulement 5% des réserves y sont exploitées.

À la fin de l’année 2013, l’Iran produisait 166,6 milliards de m3 de gaz naturel contre 604,8 pour la Russie. Cependant, la consommation de gaz naturel en Iran a doublé en l’espace de dix ans pour attendre, également sur la même année une consommation estimée à 162,2 milliards de m3. Cette forte consommation s’explique en grande partie par la présence quasi-exclusive de centrales thermiques pour la production d’électricité.

Signe d’un manque cruel d’infrastructures dans le pays, l’Iran est le deuxième pays au monde en terme de « torchage » après la Russie. En effet, il n’existe pas assez d’infrastructures de capture et transport des gaz associés. De plus, il existe de nombreuses pénuries saisonnières de gaz obligeant l’Iran à importer du gaz du Turkménistan (s’ajoutant aux périodes de rationnement de l’essence qui font le bonheur des trafiquants de pétrole comme… l’EIIL). Enfin, le secteur du gaz naturel liquéfié (GNL) a connu un développement embryonnaire dans les années 70-80 mais les troubles politiques dissuadèrent rapidement les investisseurs étrangers.

Contexte et causes

La guerre Iran-Irak a détruit une partie des infrastructures du pays. De nombreux sites stratégiques comme la raffinerie de Bandar-Khomeiny ou le terminal pétrolier de l’ile de Karg furent ciblés quotidiennement par l’aviation irakienne. Les sanctions internationales usèrent aussi l’industrie pétro-gazière iranienne : en 1995 les États Unis mirent en place l’Executive Order 12957 interdisant les investissements américains dans le secteur énergétique iranien et en 1996, ils imposèrent via une loi d’extra territorialité, l’Iran Sanction Act interdisant à toutes compagnies mondiales d’y investir sous peine de restriction du commerce avec les États-Unis. Suite à la découverte du programme nucléaire d’enrichissement, de nouvelles salves de sanctions achevèrent le secteur entre fin 2011 et mi 2012. Il faut également ajouter que les autorités iraniennes misèrent grandement sur le nucléaire civil ce qui retarda l’investissement dans le secteur pétro-gazier.

Les sanctions eurent des effets majeurs : entre 2012-2013, les revenus liés à l’exportation d’hydrocarbures iraniens chutèrent de 47% pour atteindre 63 milliards et de 11% entre 2013 et 2014 à 56 milliards $.

II/ Perspectives

Aujourd’hui, l’avenir du secteur pétro-gazier iranien se concentre autour de plusieurs enjeux : une libéralisation du marché aux investisseurs étrangers, des investissements massifs et l’assurance d’un équilibre politico-sécuritaire durable.

Vers une ouverture du secteur ?

L’Iran a pour particularité d’interdire, par voie constitutionnelle, la possession de ressources souterraines par des compagnies étrangères. En d’autres termes, une compagnie étrangère peut forer, extraire, investir, mais ne pourra pas vendre le brut extrait et en tirer des bénéfices directs. Il s’agit des contrats buyback.

Dans le cas d’un contrat buyback, les entreprises étrangères investissent dans les amonts (exploration et développement) mais ne récupèrent qu’une part définie à l’avance, et à faible valeur ajoutée, de leurs investissements. Ainsi, si le prix du brut augmente, les compagnies ayant investi n’en profiteront pas. De plus, ce système n’encourageait pas les compagnies étrangères à améliorer les taux de récupération dans des gisements exploités.

Les compagnies pétrolières préfèrent aux buyback des contrats de répartition de la production (Nigéria, Kurdistan irakien) ou des « contrats de service » dans lesquelles la compagnie exploitante perçoit une rémunération au prorata du nombre de barils vendus. Le taux de retour sur investissement d’un contrat buyback varierait de 12 à 17% avec une période de remboursement de 5 à 7 ans.

Pour sortir de cette impasse, les autorités iraniennes annoncèrent un nouveau type de contrat, l’Iranian Petroleum Contract (IPC). Il contient des termes similaires au contrat de partage de production. La durée des contrats devrait également être portée à 25 ans soit le double des contrats actuels, ce qui pourrait permettre des investissements plus importants, notamment afin d’améliorer le taux de récupération des gisements existants.

À quoi peut on s’attendre en Iran ?

Il semblerait que chaque acteur dispose de cartes à jouer. Dans un premier temps les Etats-Unis ont infléchi leur position sur les sanctions et sont plus proches du nouveau président. De plus, les précédents PSA et BNP-Paribas, mais aussi avec Total qui dû verser 400 millions de dollars pour mettre fin aux poursuites de la justice américaine, laissent à penser que le « gendarme du monde » essaye de préserver un futur pré-carré iranien pour ses industriels (après un échec cuisant en Irak face aux chinois dans la reconquête économique du pays après l’invasion de 2003).

Dans un second temps, les chinois, eux, ont connu des démêlés en Iran. La CNOOC, en 2011, vit son contrat d’exploitation du North Pars suspendu et le projet d’exploitation de la phase 11 du South Pars par la CNPC fut annulé. En effet, les investisseurs, sceptiques devant les sanctions, ne cessaient de retarder leurs prises de participations. Néanmoins, la Chine dispose d’une diplomatie active, non-interventionniste, et appréciée par ses homologues arabes (les diplomates chinois en poste au Moyen-Orient sont généralement des arabisants). Le dernier atout de Pékin, et non des moindres, et le statut de « compagnie nationale » des grandes majors chinoises. En effet, elles disposent de fonds colossaux et ne sont pas/peu soumises à des impératifs de retour sur investissement rapide. Les compagnies chinoises peuvent attendre, investir patiemment, puisque dans tout les cas, les hydrocarbures permettront à terme d’améliorer le portefeuille d’actifs chinois afin de garantir une diversification de son approvisionnement en hydrocarbures.

Quant à la Russie, elle aurait conclu un accord pétrole contre marchandises avec l’Iran mais le climat politique en Ukraine et les régimes de sanctions en découlant rendent difficiles à prévoir tout engagement d’ampleur et durable de Moscou.

En conclusion…

En attendant une hypothétique levée des sanctions, l’Iran’s Oil and Gas Conference a été reportée du 23 au 25 février 2015 à Londres. Ce délai permettra aussi à l’exécutif iranien de trouver un accord autour de la future loi de réforme du secteur des hydrocarbures. Bijan Zanganeh, le ministre du pétrole de la République Islamique, aurait rencontré des dirigeants d’ENI, de la Royal Dutch Shell ou d’OMV au dernier congrée de l’OPEP à Vienne… Malgré le contexte pétrolier actuel de suroffre, le retour de l’Iran sur le devant de la scène pétrolière aurait un effet des plus symbolique qui plus est cet hiver lorsque l’OPEP aura réduit ses quotas pour faire remonter les cours.