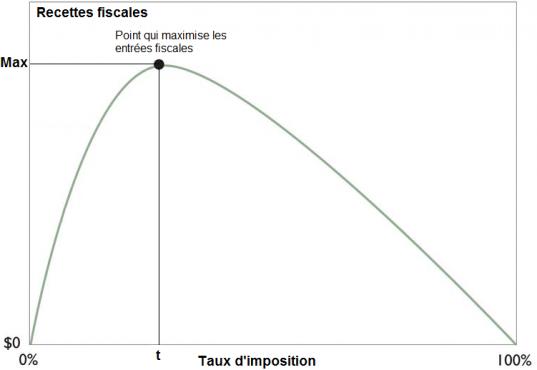

Qu’est-ce que la courbe de Laffer ?

La courbe de Laffer est une courbe représente le montant des rentrées fiscales (en ordonnées) en fonction du taux d’imposition (en abscisses). Bien qu’abordée par de nombreux économistes comme Smith, Say ou Keynes, elle fut finalement développée à la fin des années 1970 par Arthur Laffer, un économiste américain libéral connu pour être le chef de file de la fameuse « école de l’offre ». L’objectif de cette courbe, qui ressemble graphiquement à un « U inversé », est de montrer que « trop d’impôt tue l’impôt », c’est-à-dire qu’après un certain taux d’imposition les rentrées fiscales diminuent.

En effet, Arthur Laffer considère que plus le taux d’imposition est élevé, plus l’évasion se fiscale se ferait forte, plus l’expatriation augmenterait, moins les agents économiques seraient incités à travailler, d’où une baisse des recettes fiscales. Ainsi, si le taux d’imposition est de 0%, les rentrées fiscales sont nulles. Il en va de même si le taux est de 100%, puisque travailler ne rapporte plus rien. Ceci dit, l’activité économique ne cesserait pas. A la place, le troc remplacerait le paiement en argent, comme ce fut le cas en Russie dans les années 1990 par exemple.

Cette théorie fut décisive dans les décisions politiques et économiques libérales des gouvernements américains et britanniques dans les années 1980 : les administrations de Reagan et Thatcher décidèrent ainsi de baisser les taux d’imposition, notamment pour les revenus. Aux Etats-Unis, cette politique eut pour effet de créer des déficits fiscaux, alors qu’au Royaume-Uni, où le taux maximum de l’impôt sur le revenu passa de 83 à 40% en quelques années, entraina des hausses de rentrées fiscales. Et en 2003, suite à la baisse d’impôts décidée par l’administration Bush, les recettes fiscales augmentèrent également.

Un des critiques régulièrement levée est que le taux pour lequel les recettes fiscales sont maximales est méconnu et peut varier selon le temps, les pays et les circonstances. A priori, un niveau d’imposition compris entre 30 et 50% (comme c’est le cas dans la majorité des Etats) placerait ces Etats dans la partie croissante de la courbe, avant le point maximal. Mais l’allure de cette courbe reste un sujet vif de débat. Par ailleurs, cette courbe n’aide en rien à la mise en place de tranches fiscales progressives, par exemple pour l’impôt sur le revenu.