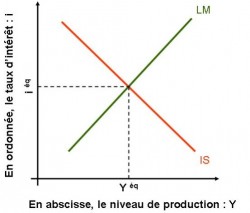

Le modèle IS-LM

Modèle proposé tout d’abord par John Hicks en 1937 dans son ouvrage Mr Keynes and the ‘Classics’ : a Suggested Interpretation, puis relayé par Alvin Hansen, il est le précurseur de tous les modèles de l’Ecole de pensée dite de la Synthèse comme le carré magique de Kaldor ou la courbe de Phillips. Ce courant, qui inspirera une grande partie des politiques économiques d’après-guerre, se pose en effet comme effectuant la synthèse entre, d’un côté, les classiques comme Walras, Pareto ou Hayek et John Maynard Keynes. Les premiers, apôtres de la concurrence pure et parfaite et de son marché autorégulateur, affirment que les interactions entre des agents rationnels permettent l’équilibre des différents marchés et donc d’atteindre une satisfaction générale maximale. Ils partent également du principe que la monnaie n’est qu’un ‘voile’ qui permet l’échange de biens et de services. Le second, en revanche, effectue une analyse macro-économique et dynamique de l’économie qui peut fonctionner en équilibre de sous-emploi de manière durable résultant des incertitudes quant à l’avenir des agents économiques. Il remet également en cause le principe de neutralité de la monnaie et lui accorde un place cruciale dans son analyse, notamment parce qu’il estime que les agents économiques ont une préférence pour la liquidité.

Le modèle Hicks-Hansen, l’autre nom d’IS-LM, est donc une construction qui réunit, sur un même graphe, l’équilibre sur le marché des biens et services et l’équilibre sur le marché monétaire dans une économie fermée. Les interactions suggérées dans le modèle légitimeront les politiques monétaires et budgétaires menées par les Etats pour assurer leur reconstruction et leur développement dans les années 50 et 60 principalement. Aujourd’hui encore, et malgré de nombreuses critiques, les intuitions économiques présentées dans le modèle restent valables et continuent d’influencer certaines politiques.

La courbe IS – l’équilibre sur le marché des biens et services

Partant de l’équilibre macroéconomique comptable, on obtient la relation suivante : la demande globale (D) des agents dans une économie est égale à la consommation (C) plus l’investissement des entreprises (I) ainsi que les dépenses gouvernementales (G). En d’autres termes, on a D = C+I+G . D’un autre côté, la production nationale (Y) est soit consommée (C), soit épargnée (S). Cela donne Y = C+S. Or, puisque le cadre du modèle est une économie fermée, il n’y a pas d’échange avec l’extérieur. Dès lors, la demande agrégée et la production nationale sont égales. Sous ces conditions, on obtient que D = Y soit C+I+G = C+S. En émettant l’hypothèse que les dépenses gouvernementales sont soit de la consommation soit des investissements relatifs à puissance publique, on obtient que I = S.

La question maintenant est donc de déterminer comment le revenu selon l’expression de la courbe IS varie en fonction du taux d’intérêt. Etant donné que l’investissement est une fonction décroissante du taux d’intérêt et que les autres composantes du revenu global sont soit exogènes (G) soit ne dépendent pas du taux d’intérêt (C). La courbe IS est donc une fonction décroissante du taux d’intérêt.

La courbe LM – l’équilibre sur le marché monétaire

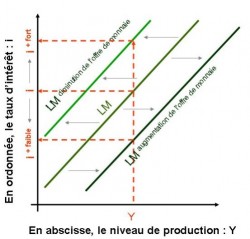

La courbe LM traduit l’équilibre entre l’offre et la demande de monnaie. D’après la théorie keynésienne, la demande de monnaie est une fonction croissante du revenu mais une fonction décroissante du taux d’intérêt. En effet, si les agents souhaitent détenir plus de liquidités lorsque leur revenu augmente à la faveur du motif de transaction, ils préfèrent placer celles-ci si le taux d’intérêt augmente, à la faveur du motif de spéculation cette fois. De plus, l’offre de monnaie est exogène mais elle doit nécessairement être égale à la demande de monnaie. L’équilibre sur le marché monétaire induit donc une relation positive entre le taux d’intérêt et le revenu national.

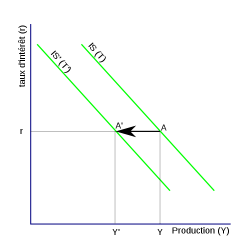

Les politiques budgétaires, monétaires et le ‘policy mix’

La courbe IS est la rationalisation mathématique d’une politique budgétaire. En effet, pour un niveau de taux d’intérêt donné, une augmentation des dépenses publiques ou bien une diminution du taux d’imposition (qui affecte le revenu disponible de manière positive) augmente la demande globale. On observe donc un déplacement de la courbe IS vers la droite. A l’inverse, une augmentation de l’impôt devrait conduire à une contraction de l’activité économique globale. La courbe LM sert, elle, de justification aux politiques monétaires. En effet, l’autorité en charge d’émettre la monnaie peut avoir un impact direct sur le revenu national en augmentant l’offre de monnaie à disposition des agents, ce qui a pour effet de diminuer le taux d’intérêt et donc stimule la demande

Ainsi apparaissent les deux outils principaux des politiques discrétionnaires d’un Etat. Lorsque l’économie se situe dans un équilibre de sous-emploi, il convient donc d’effectuer une relance pour se rapprocher de l’équilibre général de plein-emploi. Toutefois, il s’agit d’éviter certains pièges. En effet, si les politiques de relance ne sont conduites que via l’outil budgétaire, le risque d’effet d’éviction se matérialise et tout stimulus budgétaire supplémentaire perd en efficacité. A l’inverse, si le taux d’intérêt est déjà très bas, une augmentation supplémentaire de la masse monétaire n’aura plus l’effet escompté sur le revenu étant donné que la possibilité de faire diminuer le taux d’intérêt est quasi-nulle. L’économie se trouve dans une situation de trappe à liquidité. Dès lors, l’idée est de combiner les deux outils à disposition des pouvoirs publics. Dans ce cas, l’effet sur le revenu national devrait être maximal tandis que la variation du taux d’intérêt devrait être faible puisque les deux effets induits sur les taux d’intérêts sont contraires et se compensent donc.

Critiques du modèle

Beaucoup de critiques ont été émises à l’encontre du modèle IS-LM, notamment de la part des économistes néo-classiques mais également de la part d’économistes keynésiens qui voient en IS-LM un dévoiement des idées de Keynes. Les premiers, portés notamment par Milton Friedmann, mettent en avant que les politiques monétaires ne fonctionnent que temporairement, le temps que l’illusion monétaire se dissipe aux yeux des agents. D’autres avancent également que le modèle n’est pas opératoire puisqu’il ne représente pas la réalité d’Etats de plus en plus ouverts au commerce international. Une relance dans un pays aurait ainsi une efficacité bien moindre que ce qu’IS-LM suggère étant donné qu’une partie de la relance serait détournée en faveur d’exportateurs étrangers qui pénètreraient le marché national. Le modèle IS-LM-BP a été développé en réponse à ces critiques. Enfin, les keynésiens avancent qu’il n’existe pas d’équilibre parfait entre l’offre et la demande à cause des incertitudes fondamentales des agents, ce qui expliquerait le chômage structurel observé dans les pays. Dès lors, le postulat de l’équilibre entre les marchés est caduc.